스마트이미지 제공

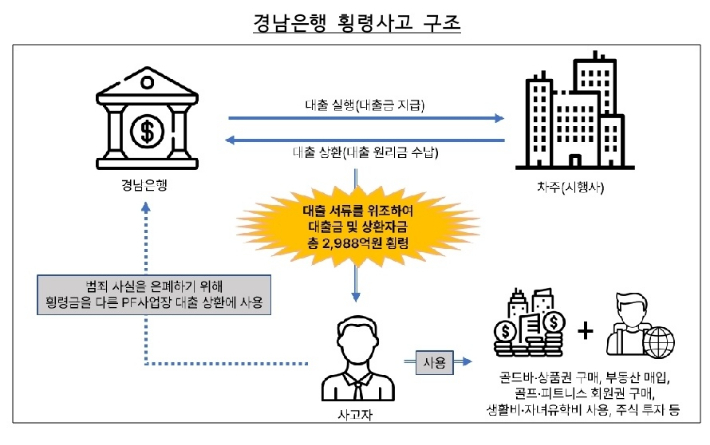

스마트이미지 제공금융감독원은 BNK경남은행에 대한 PF대출 횡령사고 긴급현장 검사 결과, 총 2988억 원의 횡령 사실을 적발했다고 20일 밝혔다.

이날 금감원에 따르면, 투자금융부에서 15년동안 PF대출 업무를 담당하는 경남은행 직원 A씨는 PF대출 차주인 5개 시행사가 대출을 요청한 사실이 없는데도 불구하고 서류를 위조해 허위 대출을 실행, 허위 대출금을 무단 개설한 시행사 명의 계좌, 자신의 가족이나 지인 명의의 계좌로 이체하는 방식으로 총 13번에 걸쳐 1023억 원을 횡령했다.

아울러 허위 서류를 작성해 대출 원리금 상환자금을 횡령하기도 했다. A씨는 PF대출 차주들이 대출 원리금 상환자금을 정상납입했는데도 불구하고 자금집행요청서 등 대출 서류를 위조해 다른 차주의 계좌나 가족 및 지인이 계좌로 이체하는 방식으로 총 64회에 걸쳐 1965억원을 횡령했다.

A씨가 2019년 5월부터 2022년 7월까지 본인이 관리하던 17개 PF사업장에서 횡령한 금액은 총 2988억원 상당에 이른다.

앞서 지난 4월 초 BNK금융지주와 경남은행은 모두 금융사고를 인지했지만, 사실확인을 위한 자체조사 착수 등을 이유로 당국 보고를 지연시키는 등 초기 대응이 늦었다.

금감원은 이번 거액 횡령사고가 BNK금융지주와 경남은행의 금융사고 예방을 위한 내부통제 기능 전반이 제대로 작동하지 않은 것에 기인했다고 판단했다.

금감원 제공

금감원 제공BNK금융지주는 경남은행에 대한 내부통제 관련 테마(서면)점검을 실시하면서도, 2014년 10월 경남은행의 지주 편입 이후 고위험 업무인 PF대출 취급 및 관리에 대해서는 점검을 실시한 사례가 없었던 것이 확인됐다.

경남은행에 대한 지주 자체검사의 경우에도 현물 점검 외 본점 사고예방 검사 실적이 전무한 것으로 나타났다.

금감원은 또 경남은행의 경우, PF대출 업무 관련 대출금 지급 등 여신관리, 직무분리 등 인사관리, 사후점검 등 내부통제 절차가 전반적으로 미흡하다고 지적했다.

구체적으로 대출금 지급시 대출약정서에 명시된 정당계좌를 통해서만 대출금이 지급되도록 통제하는 절차가 없었다. 대출 상환시 업무처리 절차(상환 업무 처리시 확인해야 하는 서류의 종류 및 방법 등)를 규정하지 않았으며, 대출 실행 또는 상환시 해당 내용에 대한 차주 통지도 이루어지지 않았다.

또 A씨가 15년간 동일 부서에서 PF대출 업무를 담당하고, 본인이 취급한 PF대출에 대해 사후관리 업무까지 수행하는 등 직무분리가 제대로 이루어지지 않았던 점도 지적됐다.

아울러 고위험업무인 PF대출 취급 및 사후관리 업무에 대한 명령휴가는 한 번도 실시되지 않았다.

또한 문서관리의 적정 여부 및 정리채권 이관의 적정 여부 등을 자점감사 대상으로 규정하지 않았고, 여신승인조건과 약정내용 일치여부, 대출집행·인출절차 적정 여부 등 자점감사 대상으로 규정한 경우에도 특별한 사유 없이 감사를 실시하지 않거나, 부실하게 감사해 장기간 횡령사실을 발견하지 못했다는 점도 금감원은 지적했다.

금감원은 횡령 금액의 사용처를 추가 확인하고, 검사결과 확인된 사고자 및 관련 임직원 등의 위법·부당행위에 대해서는 관련 법규 및 절차에 따라 엄정 조치할 방침이라고 밝혔다.

또 횡령사고 현장검사가 마무리되는 대로 수사당국과 관련 내용을 공유하는 등 실체규명에 적극 협조할 예정이다.

금감원 관계자는 "지난해 발표된 내부통제 혁신방안의 철저한 이행을 지도하는 한편 이번 검사결과와 은행권 내부통제 자체 점검결과 등을 기초로 금융사고 예방을 위한 내부통제시스템의 실효성을 지속적으로 높여 나가겠다"고 말했다.