폭스바겐 파워데이. 폭스바겐 제공

폭스바겐 파워데이. 폭스바겐 제공

폭스바겐이 앞으로 전기차 배터리 대부분을 '각형' 위주로 채택하겠다는 입장이 국내 이차전지 업계를 긴장시키고 있다.

당장 '파우치형'을 주력으로 팔고 있는 LG에너지솔루션과 SK이노베이션이 타격을 입을 것이란 전망이 업계에서 제기된다. 한편 국내 업체 중 각형 위주인 삼성SDI의 유‧불리 여부는 관측이 엇갈린다.

위기의 상황 속에서 공교롭게도 LG와 SK가 소송전에 이은 여론전을 펴고 있어 "한가하다"는 비판도 일부 제기되고 있다.

하지만 폭스바겐이 스탠스를 바꾼 배경과 의도, 향후 전개 방향 등을 차분히 객관적으로 따져봐야 한다는 반론도 적지 않다. 폭스바겐의 공세적 전략은 전기차 시장의 본격 도래를 예고하고 있는 만큼 역설적으로 국내 업체들이 주력하는 시장 역시 커질 수 있다는 분석이 그렇다.

폭스바겐 파워데이. 폭스바겐 제공

폭스바겐 파워데이. 폭스바겐 제공

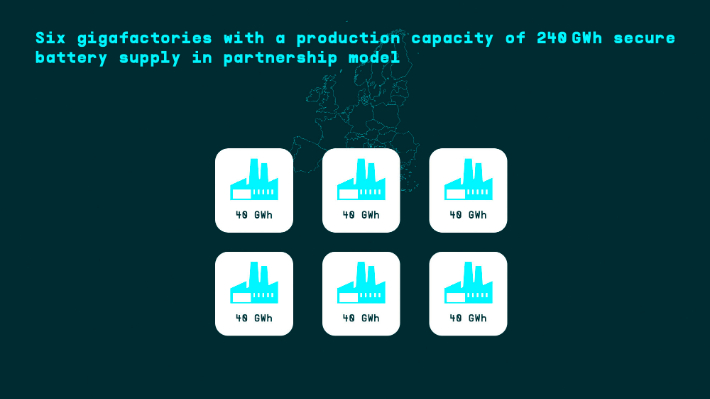

◇폭스바겐, 유럽‧중국에 '초점'…단가 인하 '주력'폭스바겐은 15일(현지시간) 독일에서 '파워데이' 행사를 열고, 배터리 내재화와 유럽 내 공장 증설, 배터리 형태 변경을 골자로 한 '통합형 셀' 도입 등의 향후 전동화 전략을 밝혔다.

내재화 및 증설의 목표는 2030년까지 기존 독일‧스웨덴(노스볼트)뿐 아니라 유럽의 스페인‧프랑스‧포르투갈‧폴란드‧슬로바키아‧체코 등지에 6곳의 공장을 증설하고, 1개당 40GWh씩 총 240GWh의 연간 배터리 생산 능력을 갖추겠다는 것이다.

또 석유 기업인 브리티시페트롤리엄, 유럽 최대 전력 회사인 에넬·이버드롤라 등과 협력해 2025년까지 유럽에 약 1만8000개의 공공 급속충전소를 마련하겠다고도 했다.

국내 업계와 관련, 중요한 대목은 "2030년까지 생산하는 모든 전기차 가운데 80%에 새로운 배터리 셀을 도입할 예정"이라며, 각기둥 모양의 셀을 지목한 것이다. 중국 업체의 주력 배터리 형태다.

폭스바겐의 전략은 배터리 공급의 안정화‧단순화, 가치사슬의 통합 등에 초점이 맞춰져 있지만, 실제 내용은 원가 절감이 핵심으로 보인다.

폭스바겐 파워데이. 폭스바겐 제공

폭스바겐 파워데이. 폭스바겐 제공

폭스바겐 측은 발표한 '혁신'의 내용을 통해 "배터리 시스템 비용을 킬로와트시(kWh)당 평균 100유로 이하로 낮출 것"이라고 공언했다. 100kWh 용량의 배터리를 탑재하는 전기차를 가정한다면 배터리 시스템 비용을 약1350만원(현재 환율 기준) 수준으로 낮추겠다는 것이다.

유럽 생산량을 늘리는 한편 중국시장을 겨냥한 전략이라는 해석이 나오는 이유다. 중국은 노동집약적 가격경쟁력과 신기술을 토대로 각형의 효율을 파우치형 이상으로 확대하는 전략을 펴왔다. 폭스바겐의 이번 조치로 CATL을 필두로 한 중국 업체들이 수혜를 볼 것이란 관측이 나오는 이유다.

폭스바겐은 도요타와 1~2위를 다투는 완성차 업체이고, 테슬라와는 전기차 분야 선두권 경쟁을 펼치고 있다. 유럽에서 테슬라에 우위를 보이고 있고, 중국에서 역시 테슬라를 제압하겠다는 의지가 읽힌다.

◇'파우치형' 주력, 국내 업계 타격은?SNE리서치에 따르면 지난해 전기차 배터리 비중은 각형이 49.2%로 가장 컸지만 전년 대비 감소했고, 파우치형(27.8%)은 11.8% 포인트 증가했다. 원통형은 23%에 달한다.

가장 큰 피해가 우려되는 업체는 SK이노베이션이다. 파우치형만 생산 중인데다가, 폭스바겐이 현대차‧기아에 이은 주요 납품선이다. LG에너지솔루션도 피해가 불가피하다. 지난해 120GWh 용량 중 100GWh가 파우치에 집중돼 있다. 20GWh는 원통형으로 테슬라 등에 납품한다.

폭스바겐 파워데이 배터리 설명. 연합뉴스

폭스바겐 파워데이 배터리 설명. 연합뉴스

그러나 LG 측은 피해가 제한적일 것으로 내다봤다. 현재 폭스바겐 배터리의 12~15%를 수주하고 있는 상황에서 폭스바겐이 파우치형 비중을 20%선으로 유지할 경우 불리할 것이 없다는 계산이 깔려 있다.

또 테슬라의 경우처럼 내재화, OEM 등의 방식을 계획하더라도 기존 업계가 차지하고 있는 규모의 경제를 감안했을 때 결국 가격 경쟁력을 무시할 수는 없을 것이란 전망도 있다.

삼성SDI에 대한 영향 역시 관측이 엇갈린다. 폭스바겐이 이미 납품선의 다변화를 꾀해왔고, 최근 들어 LG에너지솔루션과 SK이노베이션이 미국 내 소송전을 폄으로 해서 MEB 플랫폼 납품을 위한 미국 조지아주(州) 공장이 2년 시한으로 생산이 묶임에 따라 미운 털이 박혔고, 이는 다시 한국 내 삼성SDI로 시선을 돌리는 유인이 될 수 있다는 낙관론이 일단 제기된다.

폭스바겐의 내재화된 통합형 배터리(Unified Cell)는 오는 2026년 출시 목표인 플래그십 전기차 세단 '트리니티'부터 적용될 것으로 보인다.

이 와중에도 SK이노베이션과 LG에너지솔루션은 폭스바겐의 MEB 플랫폼용 파우치형 배터리를 생산할 미국 조지아주 공장을 놓고 각각 "미국 투자를 포기할 수 있다", "미국 투자를 늘리겠다"며 조 바이든 미국 대통령의 ITC 결정에 대한 거부권을 겨냥한 여론전을 펴기에 바쁜 상황이다.