연합뉴스

연합뉴스정부가 지난 7월 말 발표해 국회 심사를 앞둔 '2024년 세법개정안'이 원안대로 통과할 경우 향후 5년간 상속·증여세 수입이 20조 2천억 원 감소할 것으로 국회예산정책처가 분석했다.

이 같은 상속·증여세 완화 효과는 주로 고소득자에 귀착돼 고소득자 세부담이 20조 원 감소할 것으로 나타났는데, 소득재분배 측면의 고려가 필요하다는 지적이다.

국회예산정책처는 이달 시작할 국회 기획재정위원회 조세소위원회의 세법개정안 심사를 앞두고 지난달 30일자로 '2024년 세법개정안 분석'보고서를 발표했다.

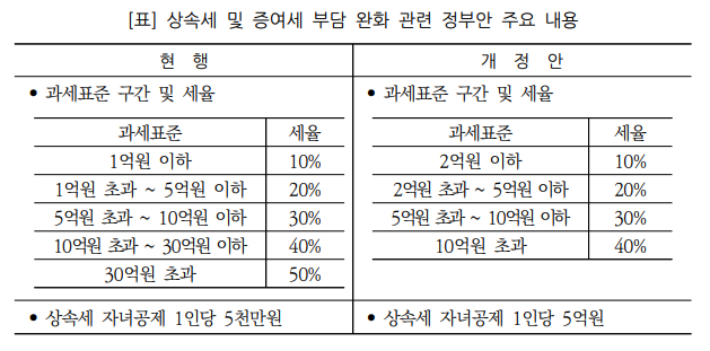

앞서 정부는 상속·증여세 최고세율을 50%에서 40%로 하향 조정하고, 최저세율 10%를 적용받는 과세표준 구간도 1억 원에서 2억 원으로 상향 조정하는 내용의 세법개정안을 마련해 국회에 제출한 바 있다. 또 상속세 자녀공제 대상인 자산 가액도 5천만 원에서 5억 원으로 대폭 높였다.

국회예산정책처 '2024년 세법개정안 분석' 보고서 중 발췌

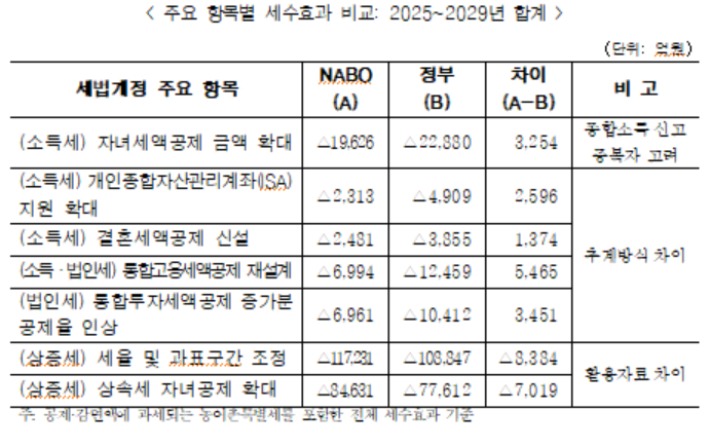

국회예산정책처 '2024년 세법개정안 분석' 보고서 중 발췌정부는 이 같은 상속·증여세 완화에 따른 세수 감소분이 2025~2029년 5년간 18조 6459억 원이라고 추계했다. 세율 및 과표구간 조정으로 인한 감소분은 10조 8847억 원, 자녀공제 확대로 인한 감소분은 7조 7612억 원이라고 예측했다.

그러나 예정처는 정부 추계보다 1조 5403억 원 더 많은 감세효과가 있을 것으로 내다봤다. 상속·증여세 세율 및 과표구간 조정으로 인한 5년간 세수 감소분은 11조 7231억 원, 자녀공제 확대로 인한 감소분은 8조 4631억 원에 달한다는 분석이다.

정부는 세율 변화에 따른 총결정세액을 비교해 추계한 반면, 예정처는 국세청으로부터 제출받은 상속재산규모 구간별 자료를 바탕으로 과세표준 단계부터 세율 변화 등을 반영했다는 설명이다. 자녀공제액 확대도 정부는 3년치 상속세 과세자료를 근거로 추정했지만, 예정처는 최근 5년간 상속인별 피상속인 비중을 근거로 추정한 자녀수와 공제액 차이를 고려했다.

국회예산정책처 '2024년 세법개정안 분석' 보고서 중 발췌

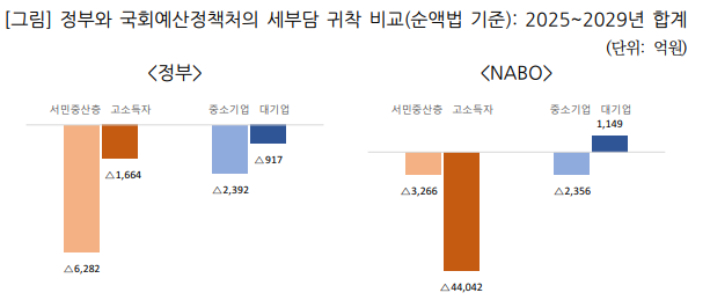

국회예산정책처 '2024년 세법개정안 분석' 보고서 중 발췌특히 상속·증여세 완화는 고소득자 세부담 감소의 상당 부분을 차지한다는 게 예정처 분석이다.

상속·증여세 완화 외에도 자녀세액공제 금액 확대와 개인종합자산관리계좌(ISA) 지원 확대 및 결혼세액공제 신설 등 소득세 완화, 통합투자세액 공제 증가분 공제율 인상 등 법인세 완화 등의 감세 항목을 종합하면, 개인의 세부담은 5년간 △서민·중산층이 1조 7456억 원 줄 때 △고소득자는 20조 588억 원 준다. 법인의 경우 △중소기업 부담은 7391억 원 줄고, △대기업은 2431억 원 증가한다.

국회예산정책처(NABO) 제공

국회예산정책처(NABO) 제공예정처는 "개인의 세부담 감소는 상속·증여세 세율 조정 및 과세표준 구간 조정, 상속세 자녀공제금액 상향 조정에 따른 효과가 대부분을 차지하고 있는데 해당 개정으로 인해 고소득·고자산가의 세부담이 크게 감소할 것으로 전망된다"고 했다.

반면, "2024년 세법개정안의 귀착 유형별 세부담 변화는 고소득층을 제외하고는 크지 않은 수준으로 판단된다"며 "올해 세법개정안의 고소득자 세부담 감소 규모는 최근 5년간의 세법개정안과 비교해 가장 높은 수준"이라고 짚었다.

그러면서 "최근 자산가치 상승 등으로 상증세 부담과 과세대상이 증가한 점을 감안할 때 세부담을 완화한다는 취지는 이해된다"면서도 "고소득자산가에 세부담 완화 효과가 상당부분 귀착됨에 따라 소득재분배 측면의 고려가 필요하다"고 제언했다.

특히 "최고세율 인하에 따라 상속재산이 100억 원을 초과하는 구간에서 실효세율 감소효과가 크게 나타난다"면서 "부의 무상이전에 따른 사회적 이동성 측면에서 비판적 고려가 필요하다"고 덧붙였다.

한편 예정처는 이번 세법개정안이 원안대로 통과할 경우 향후 5년간 누적 19조 5천억 원의 세수가 감소할 것으로 전망했다. 세목별로 보면 △상속·증여세 20조 2천억 원 감소 외에도 △소득세는 1조 1천억 원 줄고 △법인세도 6천억 원 감소하는 반면, 소비주체 모두가 내는 간접세인 △부가가치세는 1조 6천억 원 늘고 △기타 세목도 9천억 원 늘어 부족분을 상쇄하게 된다.