멈춰있는 공사 현장. 박종민 기자

멈춰있는 공사 현장. 박종민 기자현재 금융계까지 번진 부실 부동산PF(Project Financing) 문제가 재발하지 않도록 자본 확충을 유도하기 위한 지원·규제를 도입해야 한다는 국책연구기관의 제안이 나옸다.

KDI(한국개발연구원)은 20일 '갈라파고스적 부동산PF, 근본적 구조개선 필요' 보고서를 통해 부동산PF 문제의 근본적인 개선을 위해 자기자본을 확충하고 보증 의존도를 줄여야 한다고 강조했다.

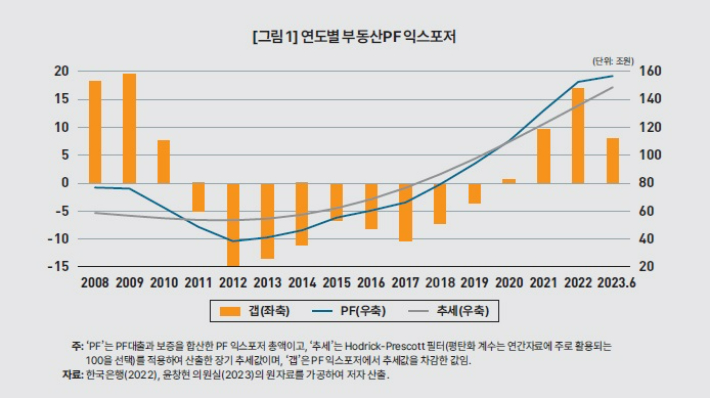

2019년 100조 원을 넘지 않았던 부동산PF 익스포저(대출+보증)가 4년 만에 160조 원, 토지담보대출과 새마을금고 대출 등 유사 PF대출까지 포함하면 230조 원에 달한 가운데 지난해 말 태영건설을 필두로 20개 이상의 종합건설사가 파산했다.

KDI 제공

KDI 제공이에 대해 보고서를 작성한 KDI 황순주 연구위원은 부실한 부동산PF 문제는 새로운 일이 아니라고 지적한다. 2011년 저축은행 위기, 2013년 비은행권을 중심으로 한 PF 익스포저의 급증 논란, 2019년에는 PF사업에 대한 증권사의 대규모 채무보증, 2022년 레고랜드 사태 등이 모두 부동산PF와 관련된 문제였다.

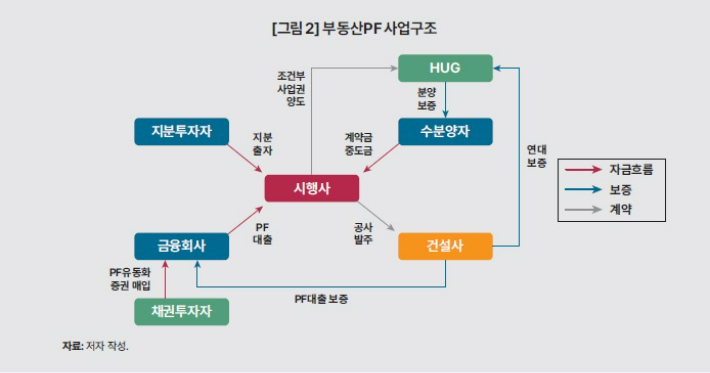

이어 "사업주체가 극히 적은 자본을 투입하고 건설사 등 제3자의 보증에 의존하여 부채만으로 사업을 추진하는 것이 문제의 핵심 원인"이라고 짚었다.

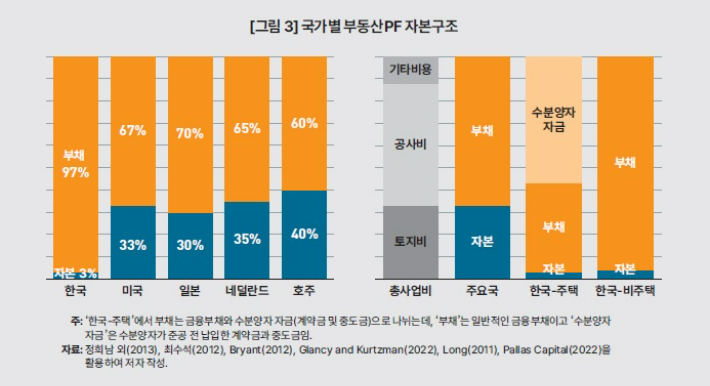

황 연구위원이 2021년부터 지난해까지 추진된 총액 100조 원 규모의 PF사업장 300여 개의 재무구조를 분석한 결과, 필요한 총사업비는 평균 3749억 원 중에 시행사는 자기자본을 118억 원(3.2%)만 투입하고 나머지 3631억원(96.8%)은 빌린 돈으로 충당했다.

성공 여부가 불확실한데도 사업 주체의 자기자본은 적게 투입되기 때문에 시행사로부터 공사계약을 수주한 건설사가 금융회사를 상대로 PF대출 상환을 사실상 보증하고 있고, 이를 위해 반드시 건물을 준공하겠다는 책임준공확약도 맺는다.

KDI 제공

KDI 제공반면 주요 선진국에서는 부동산PF 사업의 자기자본비율이 30~40% 수준으로 높다. 미국의 경우 금융회사가 PF대출을 취급할 때 자기자본이 총사업비의 최소 3분의 1 이상이 될 것을 요구하고 있고, 일본, 네덜란드, 호주에서도 자기자본비율은 30~40% 수준으로 높은 편이다.

자연히 해외 주요국에서는 시행사가 아닌 제3자가 지급보증을 제공하는 경우도 드물다. 유사시에도 사업주체인 시행사가 자신의 다른 자산으로 대출을 상환하기로 약정하고, 건설사 등 제3자는 기일 안에 건물을 준공하기로 약정할 뿐이다.

KDI 제공

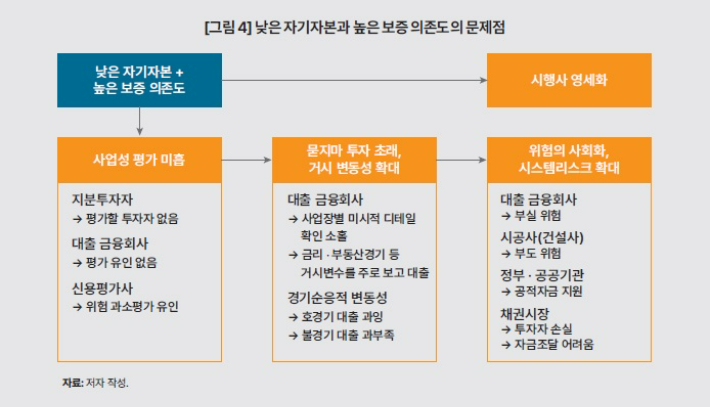

KDI 제공투입 자본은 적고 수익성이 높은 부동산PF 시장을 노리는 영세 시행사들이 급증한 결과 2020년 등록된 시행사가 6만여 개에 달한다. 반면 자본력을 축적해 장기간 부동산 개발에 몰두한 대형 시행사로 발달하기는 어렵다. 자본을 확충할 필요가 없으니 지분투자자를 따로 유치하지 않고, 금융회사 등은 건설사 보증에 의존하니 사업성 평가도 제대로 이뤄지지 않는다.

제대로 된 사업성 평가가 없다보니 거시적 호경기에는 대출이 몰리고 불경기에는 대출이 급락하는 변동성도 확대된다. PF 익스포저는 2008년 금융위기 이후 3년간 장기 추세 대비 연평균 26%(15조 원) 급증했고, 2011년 저축은행 위기 이후 2019년까지 13%(8조 원) 급락했다가, 코로나19 위기 이후 2022년까지 다시 10%(13조 원) 급등했으며, 2022년 말 레고랜드 사태 이후 급격히 둔화됐다.

사업성 평가가 부실해도 묻지마 투자가 이뤄지다 거시 변동성 확대로 위기에 부딪히면 위험은 사업주체가 아닌 국민경제로 번져온다. 부실이 발생하면 소규모 시행사는 이미 망하고 없어지고, 건설사, 금융회사로 위기가 번지면 정부가 나서서 혈세를 투입하는 악순환이 반복된다.

KDI 제공

KDI 제공이에 대해 황 연구위원은 "자기자본비율을 주요 선진국 수준으로 높이고 건설사 등 제3자의 보증은 폐지하는 것"이 해법이라며 "시행사가 PF대출을 받을 때 일정 수준의 최소 자기자본비율을 요구하는 '직접규제'를 도입할 수도 있고, 자기자본비율이 낮을수록 금융회사가 PF대출을 공급할 때 더 많은 대손충당금을 쌓도록 하는 '간접규제'를 도입할 수도 있다"고 제안했다.

미국의 경우 사업주체가 총사업비와 개발이익을 합친 총사업가치 대비 최소 15%의 자기자본을 투입하지 않으면 해당 사업에 대한 대출을 '고위험 상업용 부동산(High-Volatility Commercial Real Estate)' 대출로 분류해서 은행이 일반 기업대출에 비해 대손충당금(또는 은행자본)을 1.5배 더 쌓도록 규제하고 있다.

물론 자본확충 규제가 도입되면 주택공급이 일부 위축될 수 있지만, 주택공급의 안정성이 개선될 뿐 아니라 보증 부담이 줄어든 건설사가 공사비를 인하해 걱정만큼 공급이 축소되지 않을 수도 있다고 내다봤다.

시행사가 자기자본을 확충하기 위한 방안으로는 간접부동산투자회사인 리츠(REITs)의 지분투자를 활성화하거나, 아예 직접적인 시행주체로 육성하자고 제안했다. 리츠는 주식의 30% 이상을 일반의 청약에 제공해야 하는 법적 공모의무가 있어 개발이익을 사회화할 수 있고, 관련 법에 따라 최소 자기자본비율 규제가 이미 적용되고 있기 때문이다.

다만 이에 앞서 당장 자기자본비율을 한번에 높이기 위한 규제를 도입하기 어렵다면 자본확충을 장려하는 세제지원이나 리츠 활성화, 금산분리의 제한적 완화 등 지원책부터 도입할 수 있다고 조언했다.

또 정부가 부동산PF 시장을 감시해 미리 위기를 감지할 수 있도록 데이터베이스를 구축해 공시해야 한다고 덧붙였다.