스마트이미지 제공

스마트이미지 제공

코로나19 확산 이후 기업 10곳 가운데 4곳은 돈을 벌어 이자도 내지 못하는 한계상황으로 내몰린 것으로 나타났다.

한국은행은 25일 '금융안정 상황' 보고서에서 최근 기업신용의 큰 폭 증가, 기업실적 부진 등으로 잠재적 신용위험이 높아졌다고 평가했다.

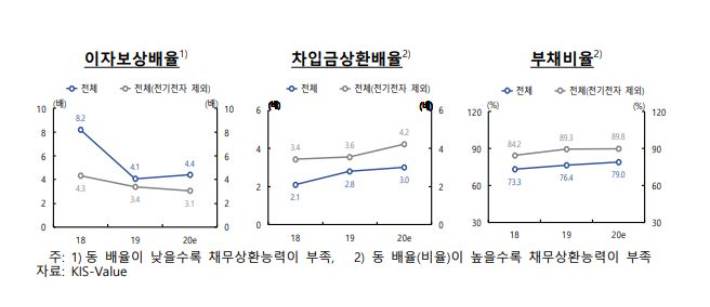

한은이 2019년말에서 지난해 3분기말 상장 및 일부 비상장기업 2175개를 분석한 결과 이자보상배율 1미만 기업 비중은 40.7%로 1년 전 보다 4.6%포인트 높아졌다.

이자보상배율은 기업이 영업이익으로 이자비용을 어느 정도 부담할 수 있는 지 측정하는 지표다. 1미만이면 영업이익으로 이자를 감당하기 어렵다는 것을 뜻한다.

지난해 코로나 경제충격으로 빚으로 연명하는 이른바 '좀비기업'들이 증가했다는 분석이 나오고 있다.

또 원금상환능력이 취약한 차입금상환배율이 5배 초과 기업 비중은 2019년 42.4%에서 지난해 46.1%로 커졌다.

미 연방준비제도 및 주요 신용평가사들은 대체로 차입금상환배율이 5~6배 이상인 경우 기업의 원금상환능력이 취약하다고 판단한다.

타인 자본 의존도를 나타내는 기업 부채비율은 평균 79.0%로 2018년 이후 악화추세를 보이고 있다는 설명이다.

한은은 지난해 코로나19가 전 세계를 덮치면서 수익성 저하 등으로 기업의 전반적인 채무상환능력이 상당폭 악화됐다고 진단했다.

한국은행 제공

한국은행 제공

특히 지난해 이자보상배율, 차입금상환배율, 부채비율이 기준치 (각 1이상, 5배 이하, 200% 이하)를 모두 충족치 못한 기업 비중은 6.9%로 나타났다.

이들 '상환위험기업'이 보유한 금융기관 여신은 전체 대상기업 여신의 10.4%로 상승세를 보이고 있다.

한은 분석결과 실적 부진이 지속되는 경우 상환위험기업 및 여신 비중은 각각 8.1%, 16.6%로 전년보다 각각 1.2%포인트, 6.2%포인트 상승하는 것으로 나타났다.

이자보상배율, 차입금상환배율, 부채비율 중 2개 이상을 충족치 못한 '상환위험주의기업' 비중은 36.8%, 주의기업이 보유한 금융기관 여신 비중은 40.9%로 각각 전년대비 상승했다.

코로나로 인한 여행 위축, 대면서비스 부진 등으로 항공, 숙박음식 등에서 상환위험기업 비중이 높았고 위험여신 비중은 여신 규모가 큰 기계장비, 조선에서 높게 나타났다.

한국은행은 "코로나19 확산 이후 기업의 전반적인 채무상환능력이 떨어지고 기업 간 차별화가 심화됐다"고 우려했다.

특히 "각종 금융지원 정책에도 불구하고 취약업종을 중심으로 수익성이 악화됐다"며 "향후 부문간 회복속도가 차별화되면 기업의 채무상환능력 개선이 제한적일 것"으로 예상했다.

한은은 또 금융지원조치 종료 등으로 기업의 이자부담이 늘면 위험기업이 늘 가능성이 있는 만큼 취약 부문의 신용리스크가 한꺼번에 나타나지 않도록 유의할 필요가 있다고 밝혔다.