"70대 고령으로 '안정형' 투자 성향을 가지고 있는 사람에게 최고 1등급 위험 상품을 팔았습니다. 더 황당했던 건 은행이 보내준 '월별 손실현황표'에도 손실이 발생하지 않는 것으로 허위 기재돼 있어서 환매할 수 있는 기회까지 박탈당했죠. 이게 말이 됩니까"24일 서울 한국프레스센터에서 열린<DLS 피해자 대책과 향후 방향, 기자간담회>에 참석한 법무법인 로고스의 한 변호사는 이렇게 말하며 해외 국채금리 연계 파생결합상품(DLF·DLS)의 사기성을 주장했다.

◇ 70대 고령 투자자들, 서류 '깨알'글씨 읽지 못해…'녹취 의무'도 형식적25일 법무법인 로고스가 작성한 공소장에 따르면, 40년간 하나은행과 거래한 70대 A 씨는 지난달 10월 영미 CMS 금리 연계 상품을 가입했다. A 씨는 하나은행 PB에게 "수익률보다는 리스크가 가장 낮은 상품을 원한다"고 했지만, PB는 "이 상품이 매우 안전한 상품"이라며 권유했다.

하나은행 PB는 A 씨에게 "서명 날인과 '듣고 이해했다'는 부분을 자필로 기재하면 나머지 부분을 자신이 기재해서 넣겠다"면서 서류에 대한 어떠한 설명도 하지 않았다.

A 씨는 "가입 당시 서류의 깨알 같은 글씨를 자세히 읽어볼 수도 없었다"면서 "최대 손실률이 100%에 이르는 고위험 상품이었다는 것을 전혀 알지도 못했고 알 수도 없었다. 위험성에 대해서도 최근 언론 보도를 통해 알게 됐다"고 말했다.

A 씨가 가장 분노하는 것은 이 상품의 수익률 정보를 은행과 PB의 연락으로밖에 알 수 없었다는 점이다. A 씨는 매월 말 통장 잔고 현황에 관한 정보를 확인하기 위해 '예금 잔액 통지서비스'를 신청했지만, 이 상품의 손실이 현실화된 이후에도 계좌에는 원금 전액인 10억원이 그대로 표시돼 있었다.

결국 A 씨는 중도환매 등의 조치를 통해 손실 발생을 최소화할 수 있는 기회조차 잃었다. A 씨의 손실률은 23일 기준으로 75%를 넘겼다.

만 70세인 B 씨 역시 하나은행에서 지난 2월 영미CMS금리 연계 상품에 2억 원을 투자했다가 한 달 전 환매했다. B 씨가 상품을 가입하는 과정에서도 PB는 "영국과 미국이 망하지 않는 한 절대 손실이 날 염려가 없다"고 거듭 말했다.

서류상 B 씨는 PB가 거짓으로 만든 인물이나 다름없었다. B 씨는 안정형 투자자였지만, PB가 임의로 작성한 '투자자 성향표'에 따라 공격적 투자형으로 허위 기재됐다.

B 씨는 "기대 수익이 높다면 위험이 높아도 상관없다고 허위로 서류가 작성돼 있었는데 그조차도 전혀 몰랐고 그 서류조차 받지 못했다"고 토로했다.

고령자이기 때문에 해야 하는 '녹취 의무'도 형식적으로 넘어갔다. PB는 해당 상품 가입 신청 서류에 다 날인하게 한 다음 형식적으로 자신의 컴퓨터에 떠 있는 화면의 스크립트를 보고 알 수도 없는 내용을 엄청 빠르게 읽어 내려갔다. 중간에 "동의하죠? "라는 말에 "네"라고 대답하라고 시켰는데, 그 시간은 2분이 채 되지 않았다.

그래픽=강보현

그래픽=강보현

◇ DLF 투자자들, 첫 법적 대응 나서…중앙지검에 손배소 제기

A·B 씨를 포함해 우리은행과 하나은행 DLF 투자자들은 첫 법적 대응에 나선다. 금융소비자원에 따르면 일부 DLF 가입자들은 25일 오전 서울중앙지검에 우리은행(1건, 청구액 4억 원)과 KEB하나은행(3건, 청구액 16억 원)을 상대로 불완전판매 등으로 인한 계약 취소 및 손해배상 소송을 제기한다.

조남희 금융소비자원장은 "DLF 사태와 관련해 투자 상품에 대한 책임은 투자자에게 있지 않느냐고 말하는데, 피해를 주장하는 투자자들은 예금을 하러 간 것이지 투자 상품을 찾은 것이 아니다"라면서 "은행에 가는 이유는 투자보다는 목돈을 일시적으로 예치하려는 목적이 강하다"고 말했다.

이어 "25일 민사소송에 이어 다음 달에는 형사소송도 할 예정"이라면서 "청구 이유는 상품 위험 요소와 구조의 복잡성 등을 설명하지 않고 안전 상품인 양 광고 내지 설득하고 권유했을 뿐 아니라 허위로 기재한 서류도 많다. 사기 행위로 보기 때문"이라고 설명했다.

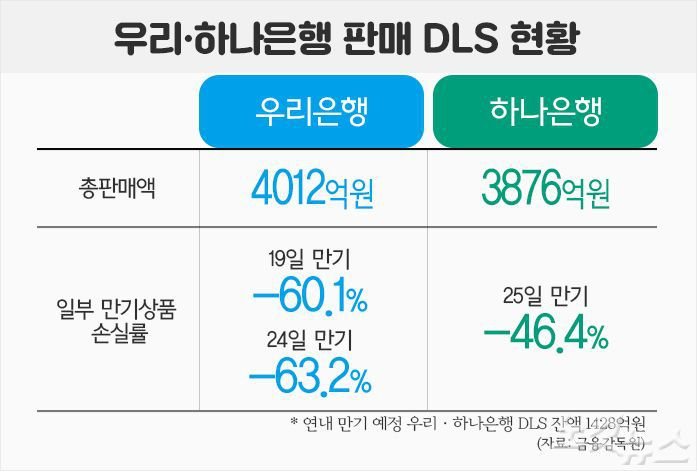

전날 만기가 도래한 우리은행의 독일 10년물 국채 금리 연계 DLF(약 150억 원)의 최종 손실률은 63.2%다. 앞서 지난 19일 만기가 도래한 1차분 131억 원의 손실률 60.1%보다 더 높아졌다.

이날 만기가 도래한 하나은행 DLF 상품 잔액 10억 원의 손실률은 46.4%다. 우리은행과 하나은행의 DLF 상품 중 연내 만기가 도래하는 규모는 각각 970여억 원, 450여억 원 등 총 1420여억 원이다.